Учет сложной аренды с дисконтированием платежей по ФСБУ 25/2018

ФСБУ 25/2018 предусматривает два подхода к учету аренды: простой и сложный с дисконтированием обязательств.

-

Простой подход применяется в большинстве типовых случаев, когда арендные платежи стабильны и договор аренды не оказывает значительного влияния на финансовую отчетность. В этом случае арендные платежи относятся на расходы. Такой вариант чаще используют небольшие организации или при краткосрочных договорах.

-

Сложный подход с дисконтированием обязательств нужен, если договор аренды оказывает существенное влияние на показатели бухгалтерской отчетности. Организация учитывает арендованное имущество как право пользования активом (далее – ППА) с признанием обязательства по аренде (далее ОА).

В программе 1С-Рарус: Бухгалтерия для некоммерческой организации, ред.5.0 для целей применения ФСБУ 25/2018 имеется возможность учитывать арендованное имущество как по простой, так и по сложной схеме. Инструкция предназначена для бухгалтеров, которые ведут учет аренды в 1С. Инструкция актуальна и для программы 1С-Рарус: Бухгалтерия для адвокатских образований

Особенности применения простой и сложной схемы в 1С-Рарус: НКО

Пошаговый пример работы сложной схемы с учетом дисконтирования

Поступление целевых средств на аренду офиса

Перечисление средств арендодателю

Признание расходов после изменения условий аренды

Списание ППА при окончании договора аренды

Досрочное расторжение договора аренды

Списание объекта аренды по окончании договора аренды

Особенности применения простой и сложной схемы в 1С-Рарус: НКО

Простая схема

При применении простой схемы дополнительные настройки программы не требуются. Услуги аренды отражаются документом «Поступление (акты, накладные, УПД)» с видом операции «Услуги аренды» с отнесением расходов по аренде на счета затрат (20, 23, 25, 44, 86).

Сложная схема

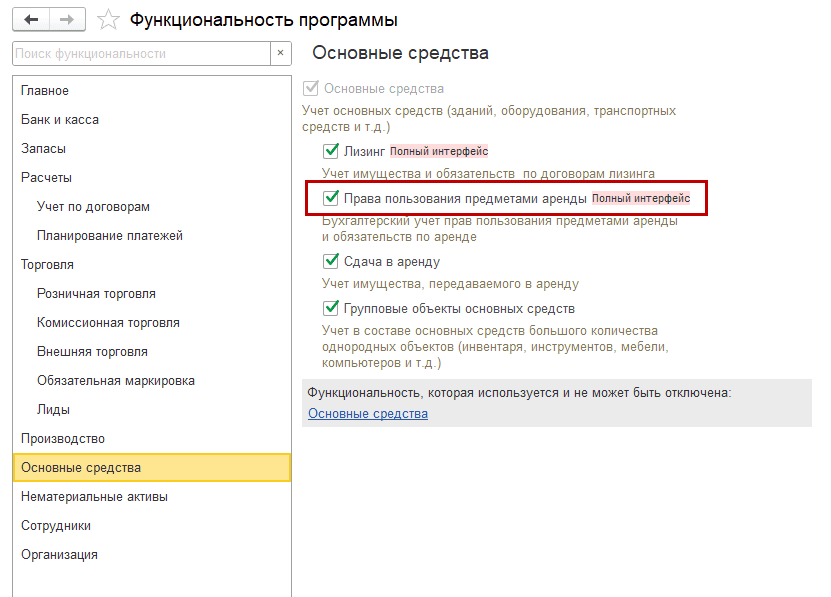

Для использования сложной схемы аренды в программе 1С подключается дополнительный функционал.

-

Откройте меню «Администрирование → Функциональность».

-

В разделе «Основные средства» установите флаг «Права пользования предметами аренды»:

-

Подключите платный модуль «Дисконтирование платежей по арендуемым ОС» для использования дисконтирования арендных платежей. Будут доступны возможности:

-

Сумма будущих платежей делится на две составляющие: приведенную стоимость и проценты по аренде.

-

В дальнейшем ОА корректируется на начисленные проценты, которые относятся на расходы или включаются в стоимость инвестиционного актива (п.20 ФСБУ 25/2018), и фактически уплаченные арендные платежи.

Пошаговый пример работы сложной схемы с учетом дисконтирования

Рассмотрим работу сложной схемы у арендатора с учетом дисконтирования на примере.

29 апреля 2024 г. организация Фонд «Доверие» заключила договор аренды офиса с 1 мая на 1 год для использования в рамках уставной деятельности.

Оплата аренды производится за счет целевых поступлений.

Арендная плата составляет 92 400 р. в месяц (в т. ч. НДС 20% учитывается в стоимости) и вносится авансом до 10 числа каждого месяца.

С 1 января 2025 г. следующего года арендодатель повышает арендную плату до 102 000 руб. (в т. ч. НДС 20%).

Организация не вправе применять упрощенные способы ведения бухгалтерского учета.

Объект аренды облагается налогом на имущество по кадастровой стоимости у арендодателя.

Схема оформления операций

| Дата | Проводка | Сумма в БУ (р.) | Сумма в НУ (р.) | Наименование хоз.операции | Документ в 1С | ||

|---|---|---|---|---|---|---|---|

| Дт | Кт | Дт | Кт | ||||

| Поступление целевых средств на аренду офиса | |||||||

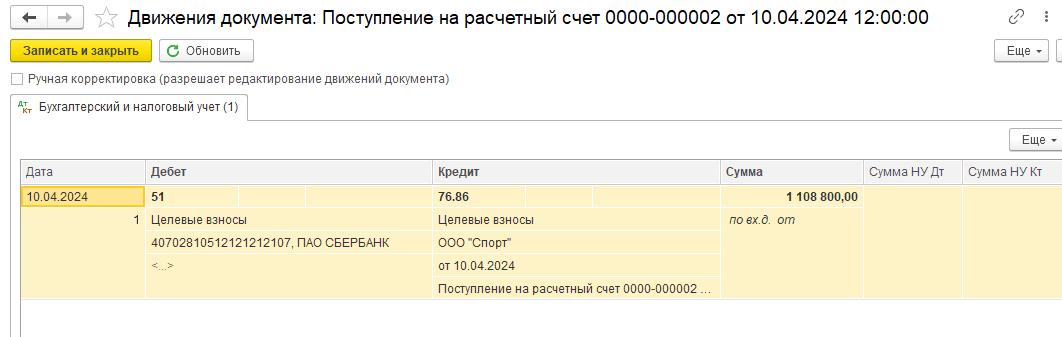

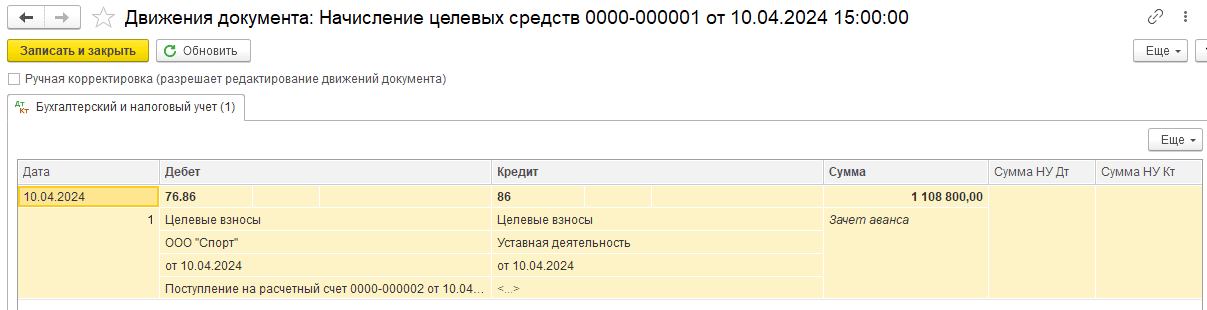

| 10.04.2024 | 51 | 76.86 | 1 108 800 | Целевое поступление денежных средств | Поступление на расчетный счет (Целевое поступление) | ||

| 76.86 | 86 | 1 108 800 | Начисление источников целевых средств (зачет аванса ранее поступивших денежных средств) |

Начисление целевых средств | |||

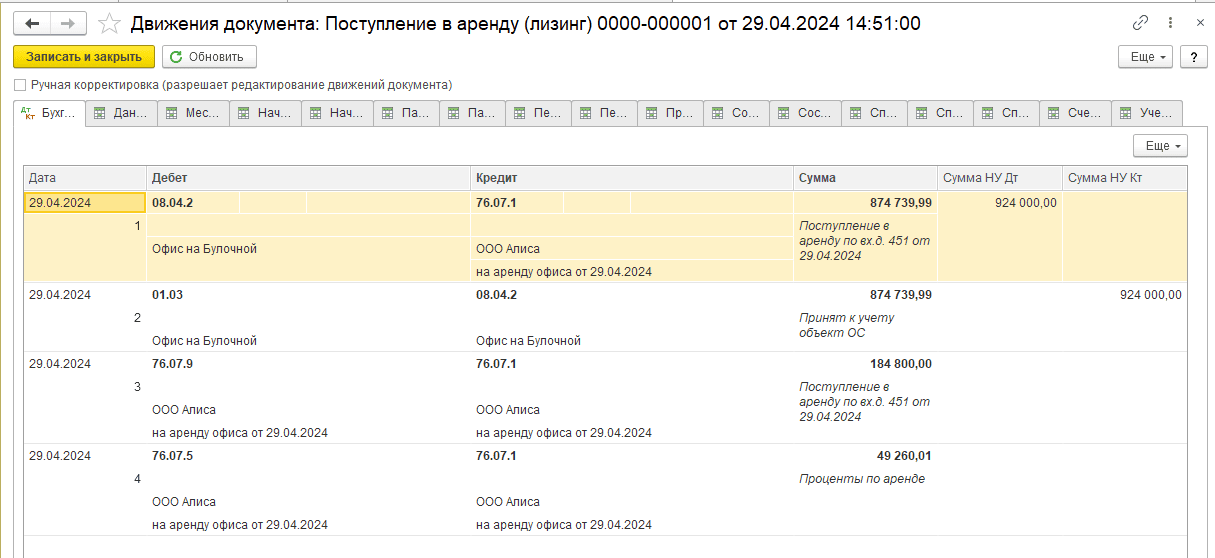

| Принятие ППА к учету (в документе Поступление в аренду) | |||||||

| 29.04.2024 | 08.04.2 | 76.07.1 | 874 739,99 | 924 000 | Отражены обязательства по аренде | Поступление в аренду | |

| 01.03 | 08.04.2 | 874 739,99 | 924 000 | Принятие к учету объекта аренды | |||

| 76.07.9 | 76.07.1 | 184 800,00 | Отражен НДС в сумме арендных обязательств | ||||

| 76.07.5 | 76.07.1 | 49 260,01 | Отражены процентные расходы | ||||

| Перечисление средств арендодателю | |||||||

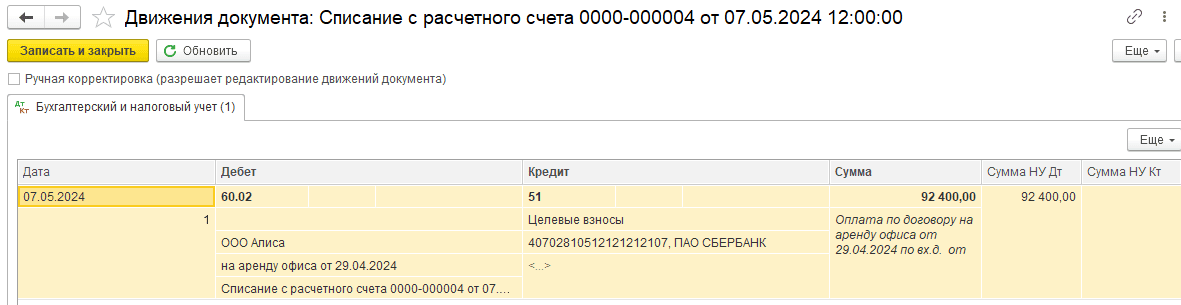

| 07.05.2024 | 60.02 | 51 | 92 400 | 92 400 | Перечислен аванс арендодателю | Списание с расчетного счета (Оплата поставщику) | |

| Отражение услуг по аренде | |||||||

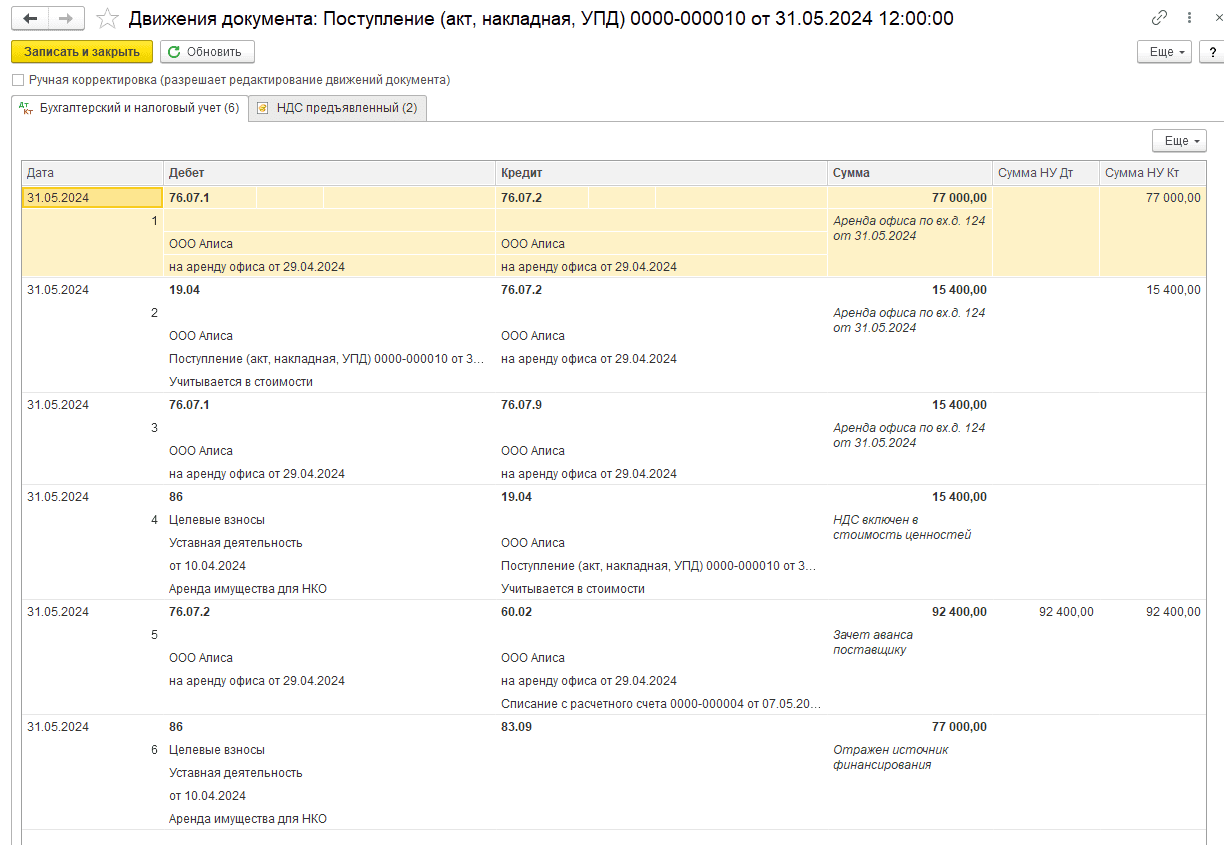

| 31.05.2024 | 76.07.1 | 76.07.2 | 77 000 | 77 000 | Уменьшены ОА на сумму без НДС | Поступление (акты, накладные, УПД) – Услуги аренды | |

| 19.04 | 76.07.2 | 15 400 | 15 400 | Учет входящего НДС | |||

| 76.07.1 | 76.07.9 | 15 400 | Уменьшены ОА на сумму НДС | ||||

| 86 | 19.04 | 15 400 | НДС включен в стоимость | ||||

| 76.07.2 | 60.02 | 92 400 | 92 400 | 92 400 | Зачет аванса арендодателю | ||

| 86 | 83.09 | 77 000 | Отражено использование ЦС | ||||

| Признание расходов в БУ | |||||||

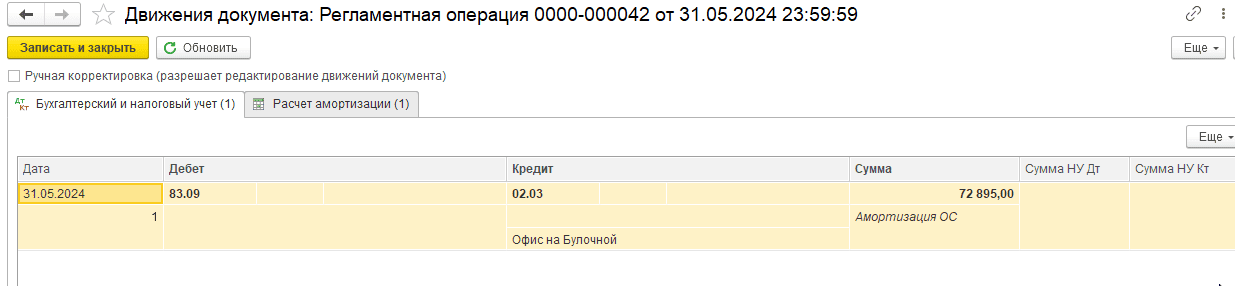

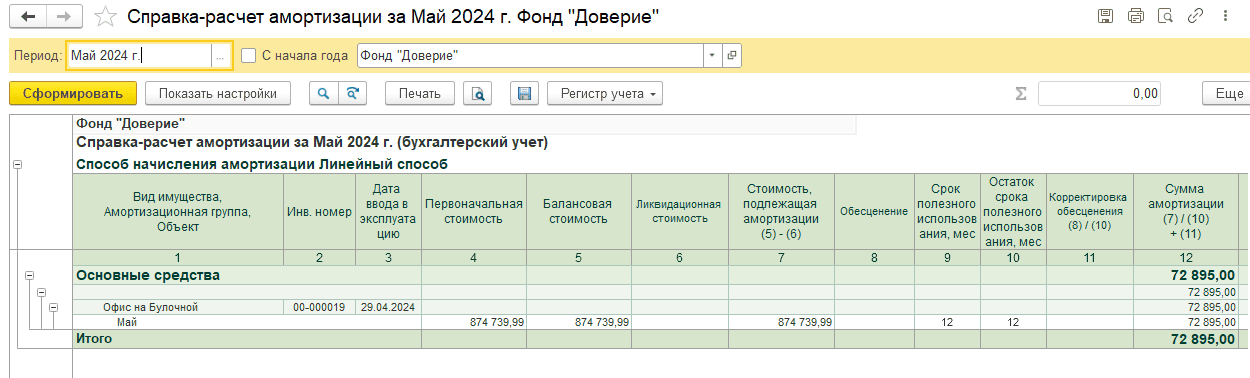

| 31.05.2024 | 83.09 | 02.03 | 72 895 | Начислена амортизация по объекту аренды | Амортизация и износ основных средств (в Закрытии месяца) | ||

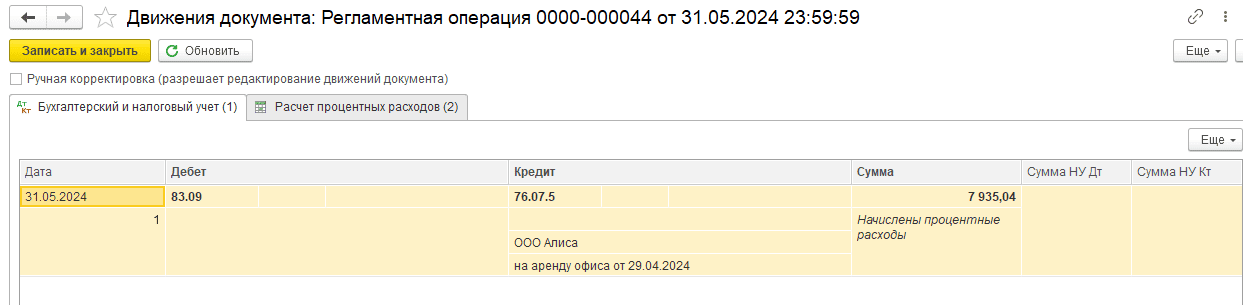

| 83.09 | 76.07.5 | 7 935,04 | Начислены процентные расходы | Начисление процентных расходов (в Закрытии месяца) | |||

| Изменение условий аренды | |||||||

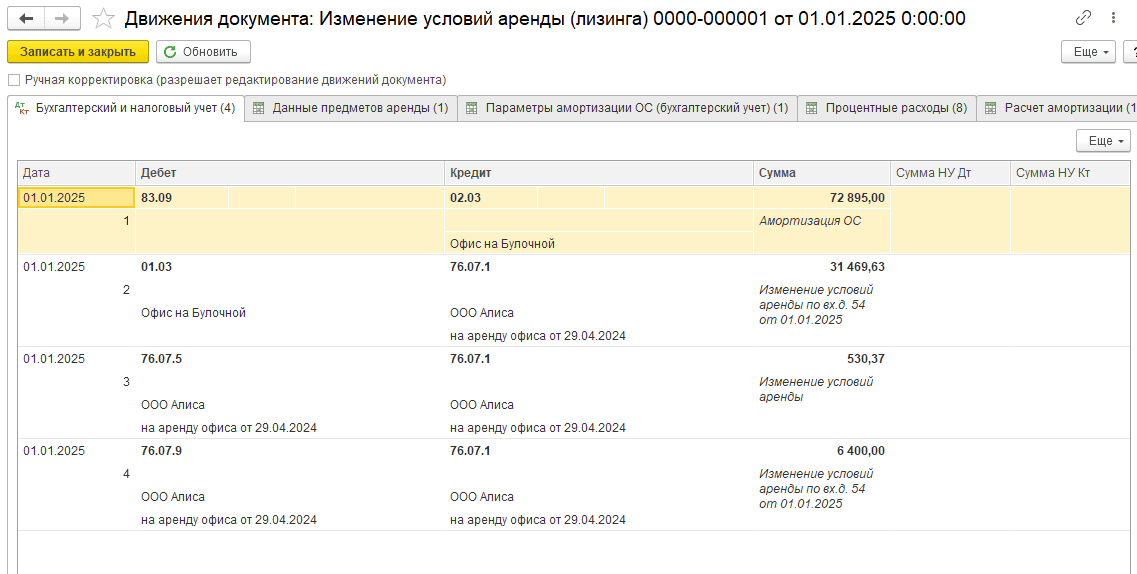

| 01.01.2025 | 83.09 | 02.03 | 72 895 | Начислена амортизация | Изменение условий аренды | ||

| 01.03 | 76.07.1 | 31 469,63 | Увеличена стоимость ППА и ОА | ||||

| 76.07.5 | 76.07.1 | 530,37 | Увеличены ОА на сумму процентных расходов | ||||

| 76.07.9 | 76.07.1 | 6 400 | Увеличены ОА в сумме НДС | ||||

| Признание расходов после изменения условий аренды | |||||||

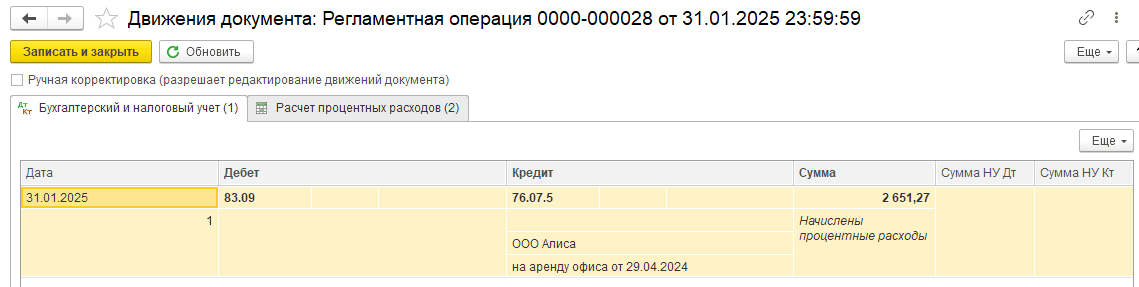

| 31.01.2025 | 83.09 | 76.07.5 | 2 651,27 | Начислены процентные расходы с учетом нового графика платежей | Начисление процентных расходов (в Закрытии месяца) | ||

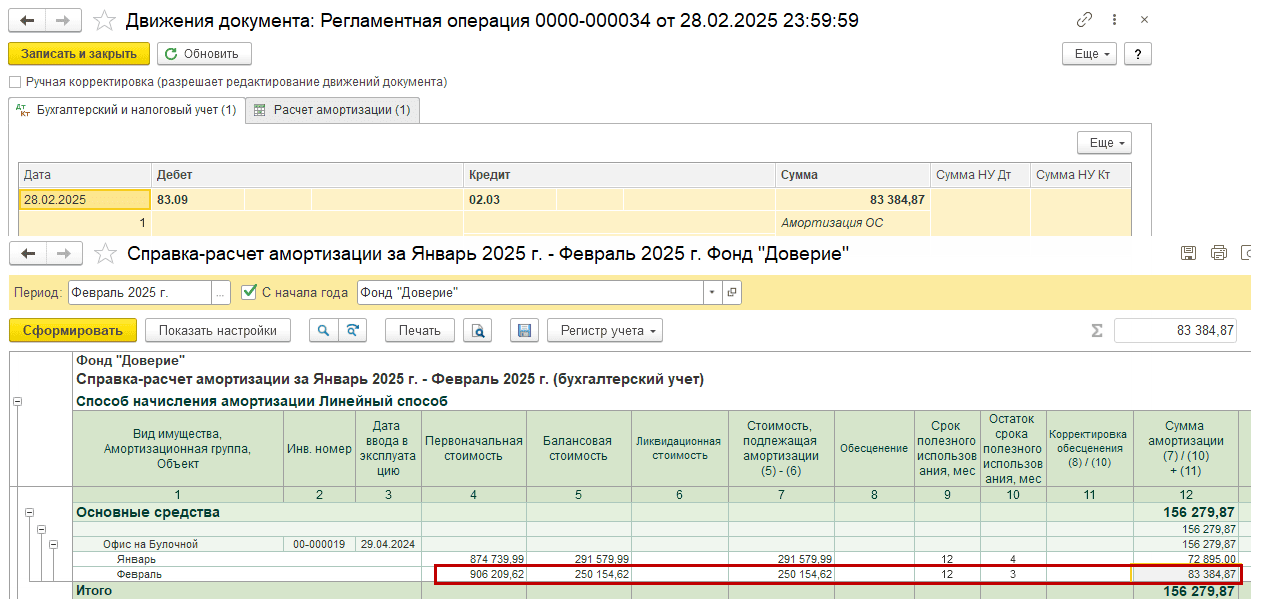

| 28.02.2025 | 83.09 | 02.03 | 83 384,87 | Начислена амортизация с учетом увеличения стоимости ППА | Амортизация и износ основных средств (в Закрытии месяца) | ||

| Списание ППА по окончании аренды: | |||||||

| 01.03.2025 | 83.09 | 76.07.5 | 52,78 | Начислены процентные расходы | Прекращение аренды | ||

| 76.07.1 | 76.07.9 | 34 000 | Уменьшены ОА в части НДС | ||||

| 76.07.1 | 76.07.5 | 1 233,54 | Уменьшены ОА в части процентных расходов | ||||

| 76.07.1 | 01.03 | 83 384,87 | Уменьшена стоимость ППА и ОА | ||||

| 76.07.1 | 83.09 | 85 381,59 | Признаны доходы в виде разницы ОА и стоимости ППА | ||||

| 83.09 | 02.03 | 83 384,88 | Начислена амортизация за месяц выбытия | ||||

| 02.03 | 01.09 | 822 824,75 | Списана накопленная амортизация | ||||

| 01.09 | 01.03 | 822 824,75 | Списана первоначальная (измененная) стоимость ППА | ||||

|

|||||||

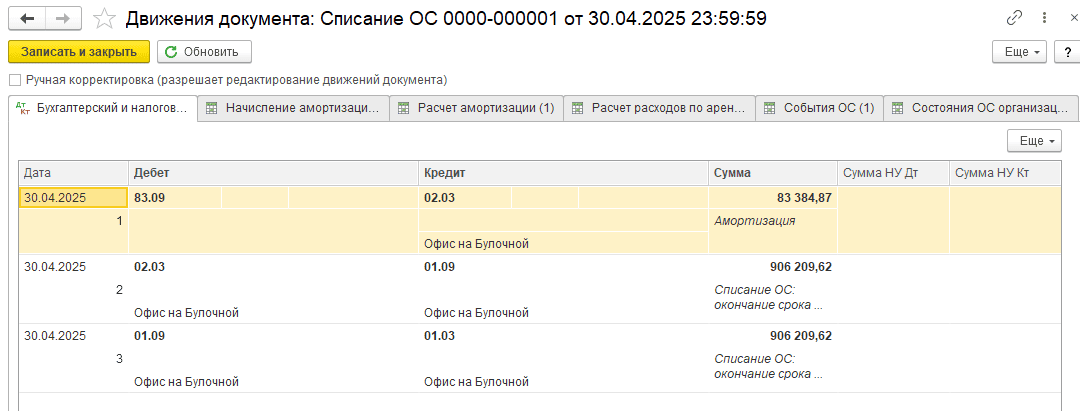

| 30.04.2025 | 83.09 | 02.03 | 83 384,87 | Начислена амортизация за месяц выбытия объекта аренды | Списание ОС | ||

| 02.03 | 01.09 | 906 209,62 | Списана накопленная амортизация | ||||

| 01.09 | 01.03 | 906 209,62 | Списана первоначальная (измененная) стоимость ППА | ||||

| 30.04.2025 | 83.09 | 76.07.5 | 237,19 | Начислены процентные расходы за последний месяц аренды | Начисление процентных расходов (в Закрытии месяца) | ||

Поступление целевых средств на аренду офиса

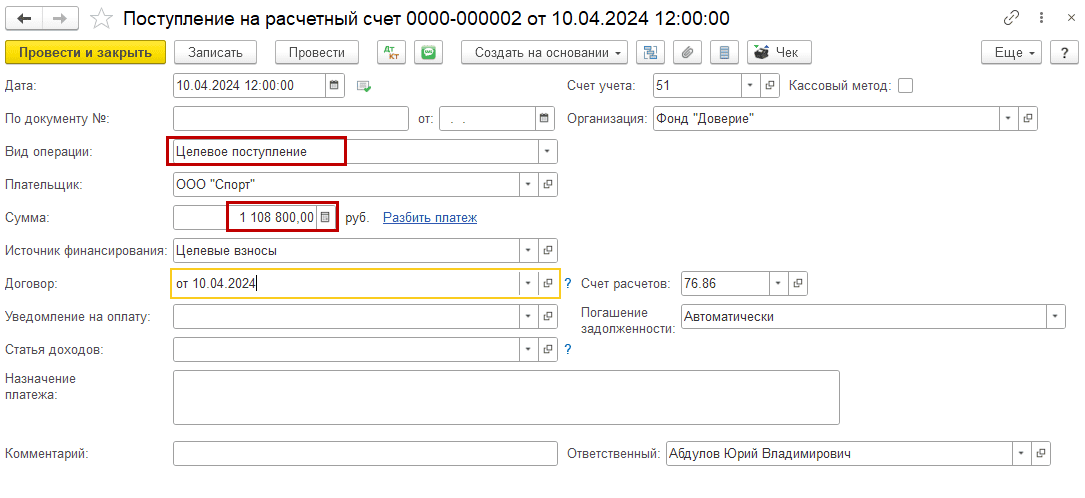

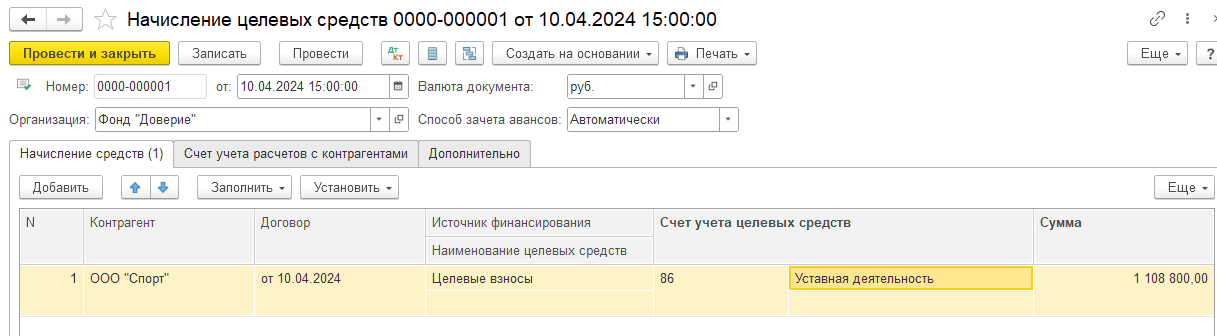

10 апреля 2024 г. на счет организации поступили целевые средства для оплаты аренды офиса в размере 1 108 800 р.

Порядок оформления операции:

-

Создайте документ «Поступление на расчетный счет» с видом операции «Целевое поступление» на сумму будущих арендных платежей:

Проводки документа «Поступление на расчетный счет»:

-

Отразите поступление целевых средств по Кт 86 счета документом «Начисление целевых средств»:

Проводки документа «Начисление целевых средств»:

Принятие ППА к учету

Порядок оформления операции по учету ППА:

-

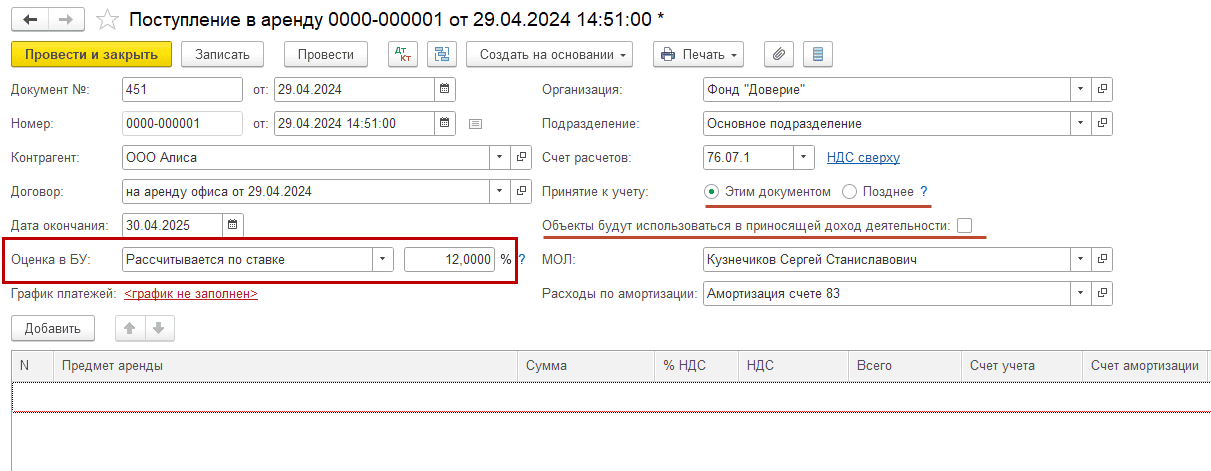

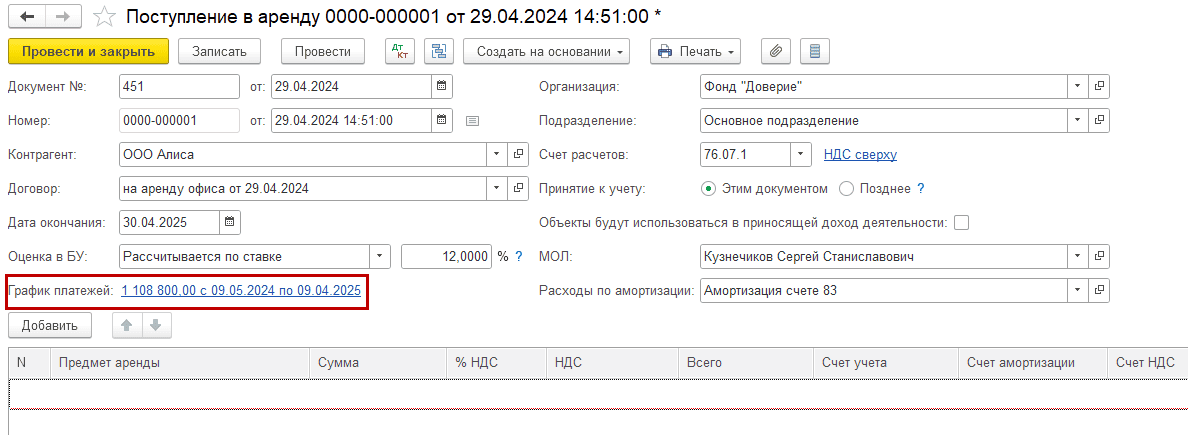

В меню «ОС и НМА» создайте новый документ «Поступление в аренду».

-

Заполните шапку документа:

-

Счета расчетов – автоматически указывается 76.07.1;

-

НДС – в сумме или сверху (влияет на заполнение табличной части документа);

-

Принятие к учету – факт принятия к учету основного средства, возможные варианты:

- Этим документом – если не предполагается никаких дополнительных расходов для доведения объекта до готовности (увеличивая стоимость ОС на счете 08);

- Позднее – потребуется дополнительно ввести документ «Принятие к учету ОС» с видом операции «Предметы аренды».

В нашем примере рассматривается вариант «Этим документом».

-

Дата окончания – планируемая дата окончания договора аренды;

-

Флаг «Объекты будут использоваться в приносящей доход деятельности» – доступно для организаций НКО, позволяет указать, планируется ли использовать объекты аренды в предпринимательской деятельности. При выборе данного флага открывается дополнительное поле «Арендные платежи в НУ». В нашем случае объект аренды используется только для целей уставной деятельности (флаг не ставим);

-

Расходы по амортизации – поле доступно при выборе варианта принятия к учету «В этом же документе»; Указывается элемент справочника «Способы отражения расходов» с видом расхода «Амортизация»;

-

Оценка в БУ – возможны 3 варианта:

- равна сумме договора – выбирается, если не требуется дисконтирование арендных платежей;

- рассчитывается по ставке – указывается ставка для расчета приведенной стоимости с учетом дисконтирования;

- указывается вручную.

-

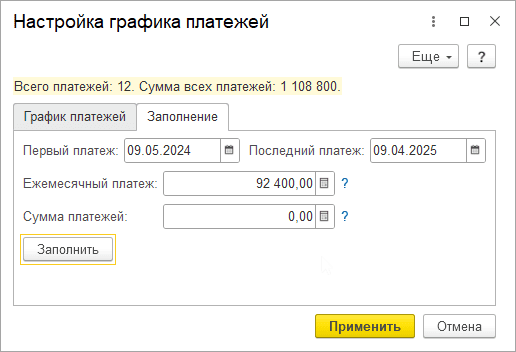

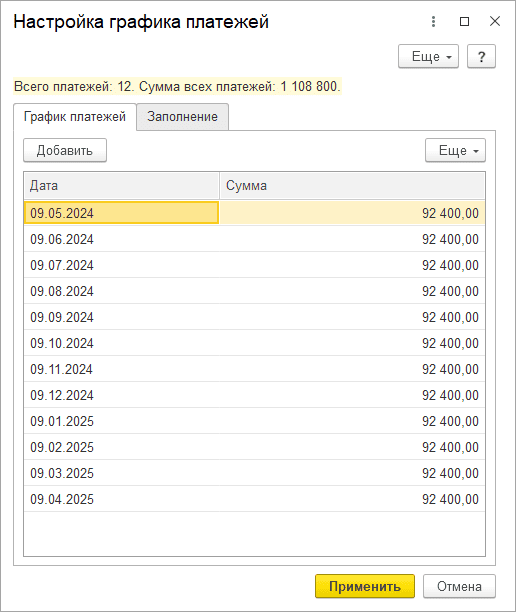

Заполните «График платежей»:

-

Автоматически на вкладке «Заполнение» по кнопке «Заполнить», возможны варианты:

- указать примерные сроки первого и последнего платежа, сумму ежемесячного платежа (включая НДС);

- указать общую сумму обязательств по аренде, включая НДС (сумму документа) в поле «Сумма платежей»:

-

Вручную – на вкладке «График платежей» самостоятельно добавить строки по графику.

В документе отобразится ссылка на созданный график:

-

-

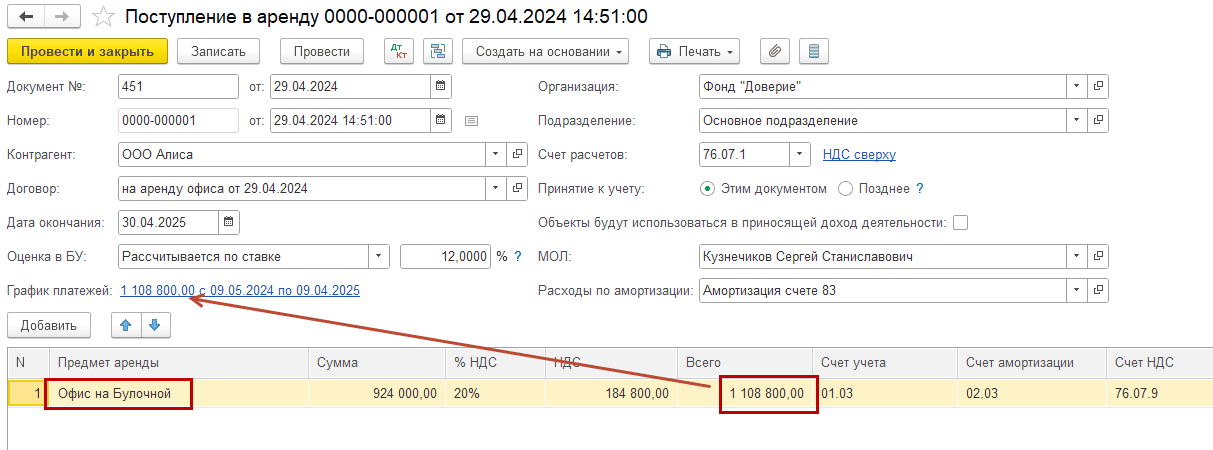

Заполните табличную часть документа:

-

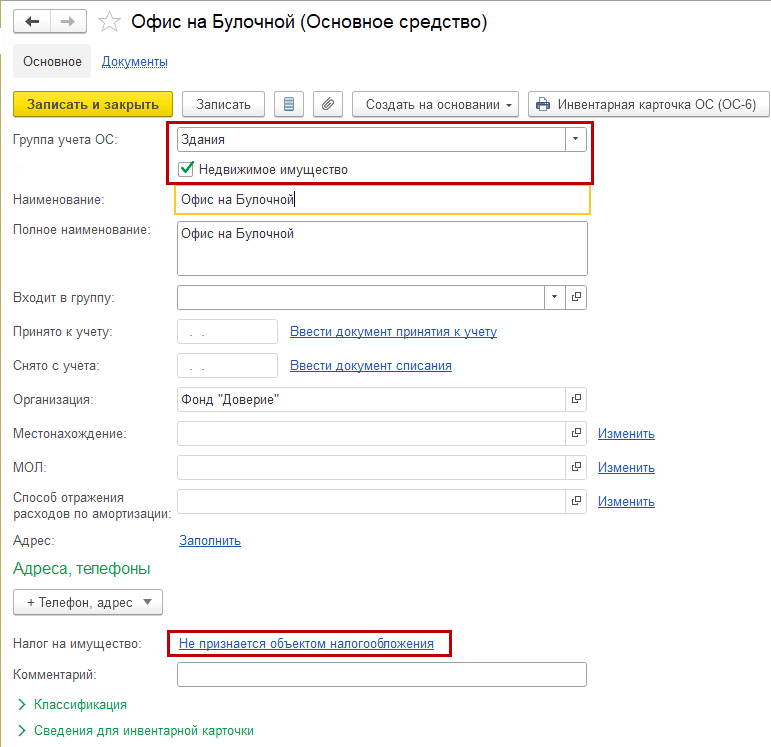

Предмет аренды – выберите из справочника «Основные средства».

-

Сумма - сумма платежей за период договора (рассчитывается как Сумма * Период, в примере 92 400 р. *12 месяцев = 1 108 800 р.).

Примечание.

Значение по колонке «Всего» в табличной части и сумма по графику платежей должны быть одинаковыми.

ВАЖНО:

для создаваемого основного средства в разделе «Налог на имущество» укажите, что оно не признается объектом налогообложения, т.к. объект аренды облагается налогом на имущество у арендодателя:

-

-

Проведите документ - сформируются проводки и записи регистров:

-

Дт 08.04.2 Кт 76.07.1 — отражение обязательства по аренде в сумме арендных платежей без НДС:

- БУ — по приведенной стоимости (с учетом дисконтирования за вычетом процентов) 924 000 р. - 49 260,01= 874 739,99 р.;

- НУ — на полную сумму арендных платежей без НДС (1 108 800 р. - 184 800 р. = 924 000 р.);

-

Дт 01.03 Кт 08.04.2 — принятие к учету ППА (в качестве первоначальной стоимости ОС в БУ признается приведенная стоимость);

-

Дт 76.07.9 Кт 76.07.1 — арендные обязательства в сумме НДС;

-

Дт 76.07.5 Кт 76.07.1 — учет процентных расходов (дисконтирование обязательств).

-

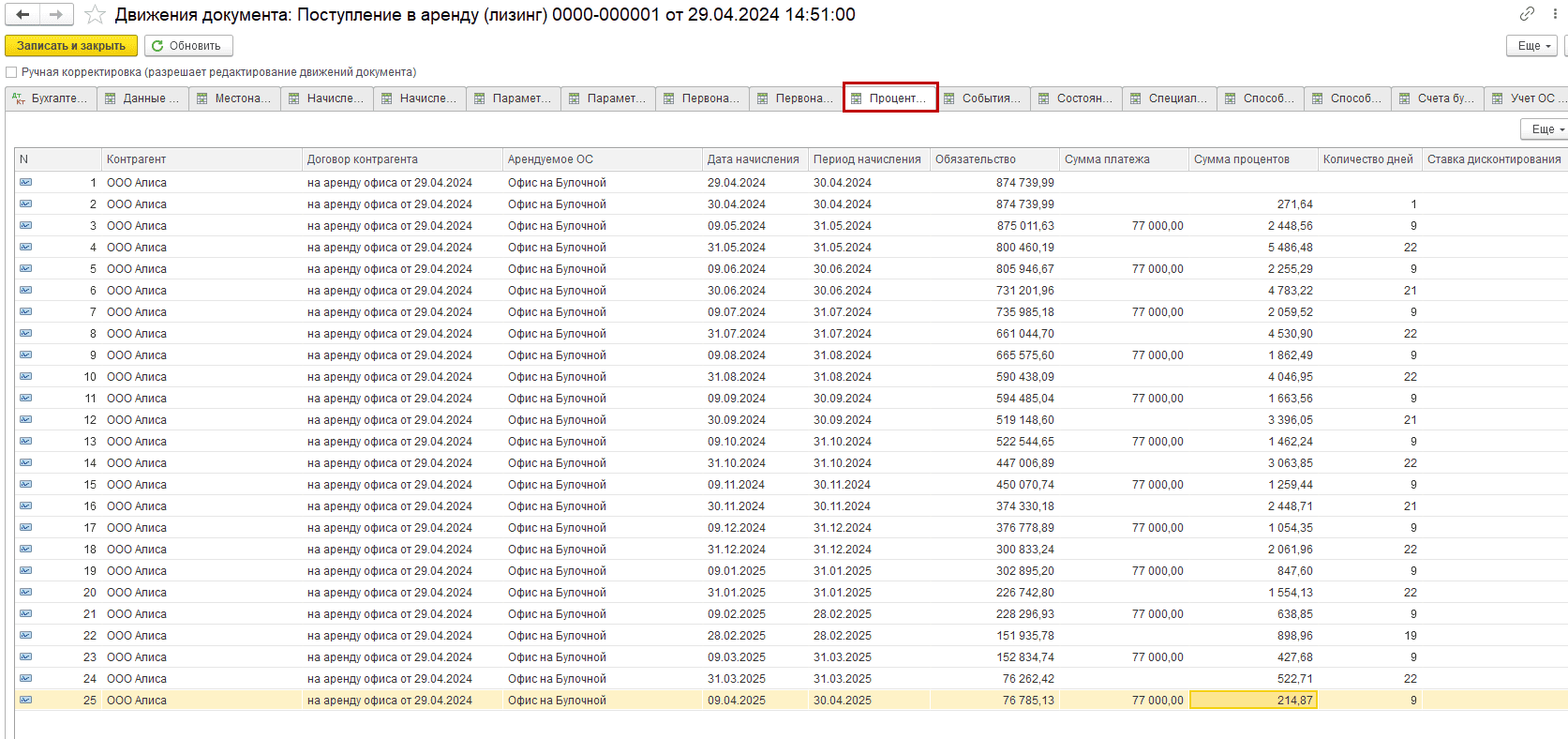

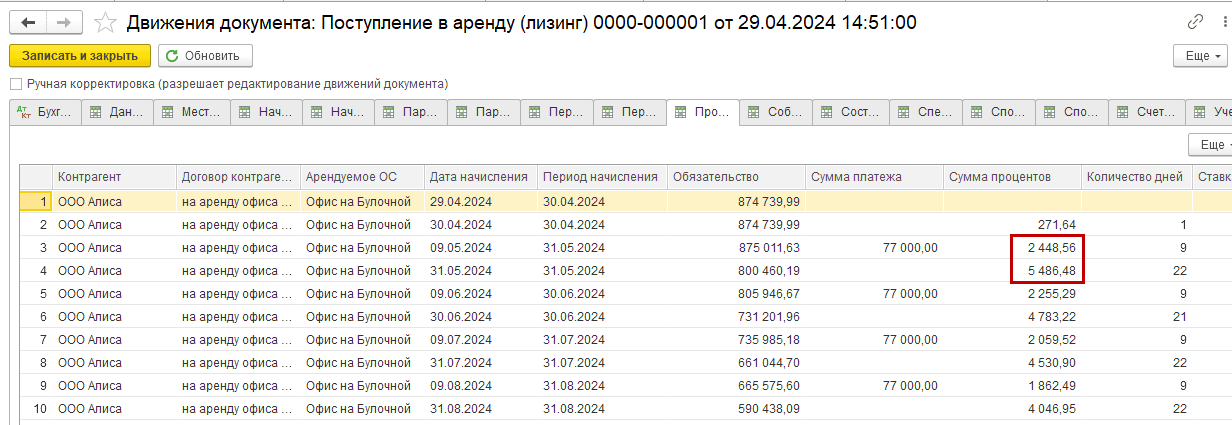

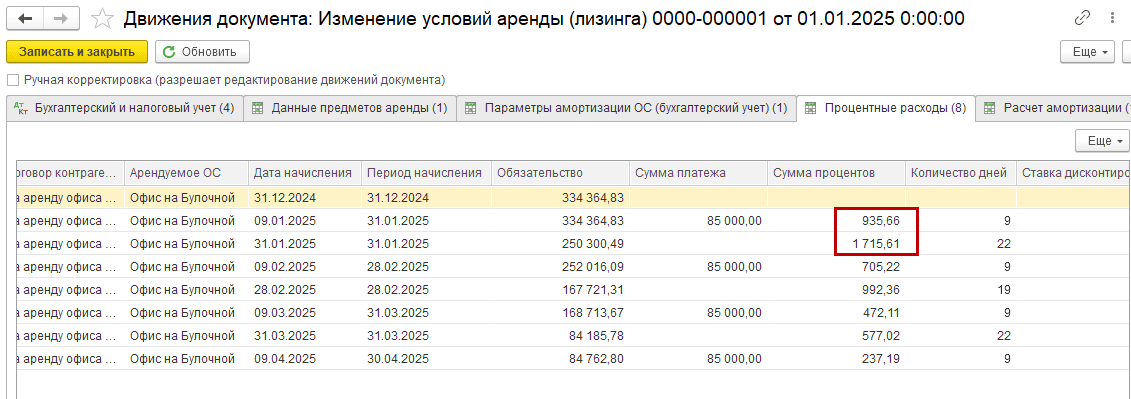

В регистре накопления «Процентные расходы» можно посмотреть график начисленных процентов по дням:

-

-

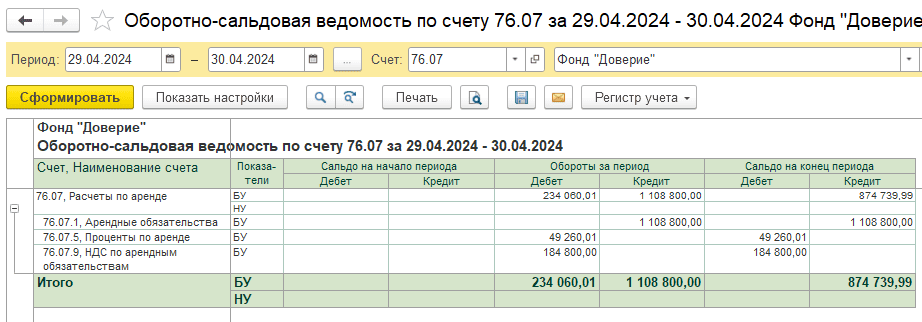

Проверьте итог операций в отчете «Оборотно-сальдовая ведомость по счету»:

-

По счету 76.07 совокупно показывается приведенная стоимость ОА в результате отражения суммы процентных расходов на счете 76.07.5. При этом номинальная задолженность по взаиморасчетам на счете 76.07.1 не изменяется:

-

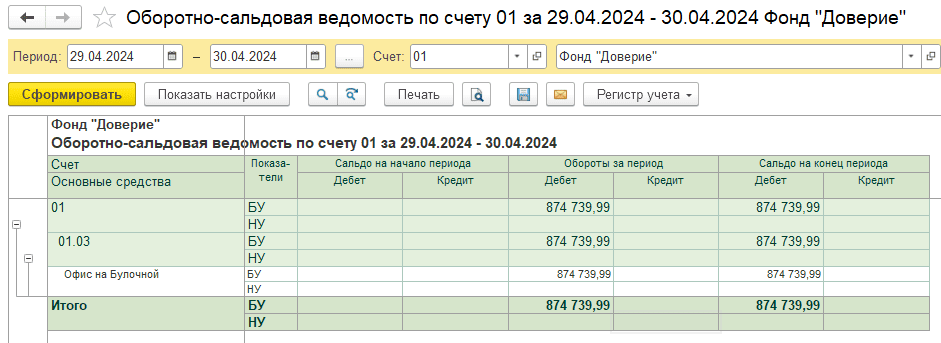

На счете 01.03 ППА отражается по приведенной стоимости:

В нашем примере рассматривается вариант «Рассчитывается по ставке» со ставкой 12%.

Пример заполненной шапки документа «Поступление в аренду»:

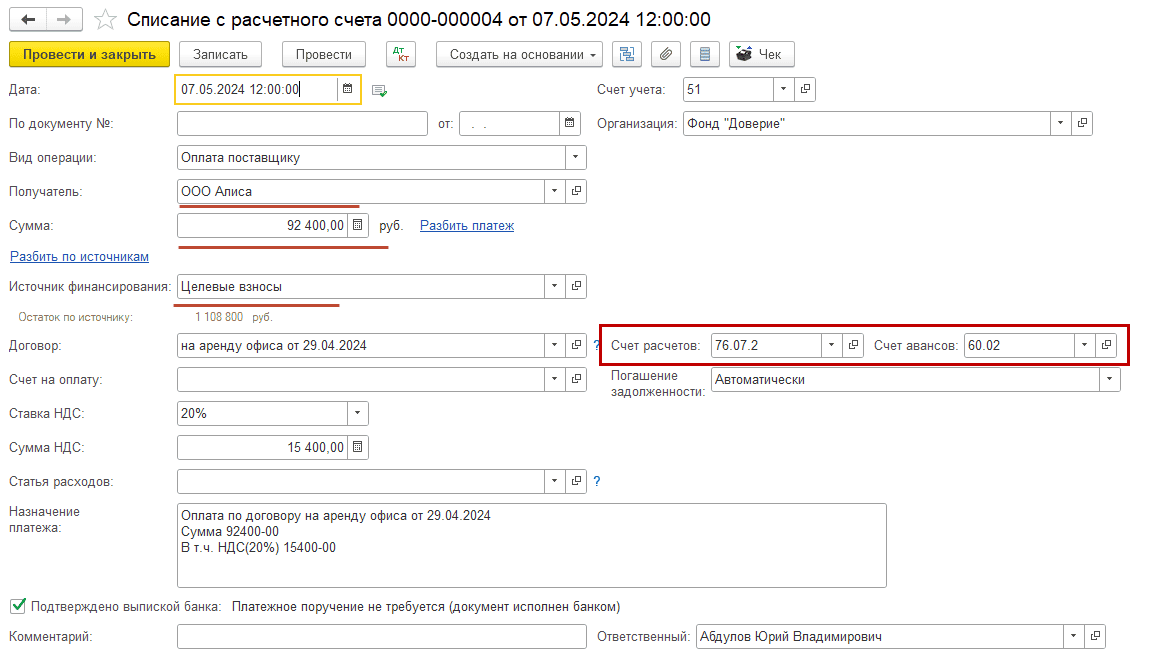

Перечисление средств арендодателю

Согласно условий примера оплата арендных платежей производится авансом до 10 числа каждого месяца. Порядок отражения операции:

-

07 мая 2024 г. оформите документ «Списание с расчетного счета» с видом операции «Оплата поставщику».

-

Заполните в документе:

-

Получатель – арендодатель;

-

Сумма – это размер арендной платы (в т.ч. НДС);

-

Источник финансирования – поле доступно, если включен учет денежных средств по источникам;

-

Счет расчетов – 76.07.2 «Задолженность по арендным платежам», счет авансов 60.02:

-

Проводки документа «Списание с расчетного счета»:

Отражение услуг по аренде

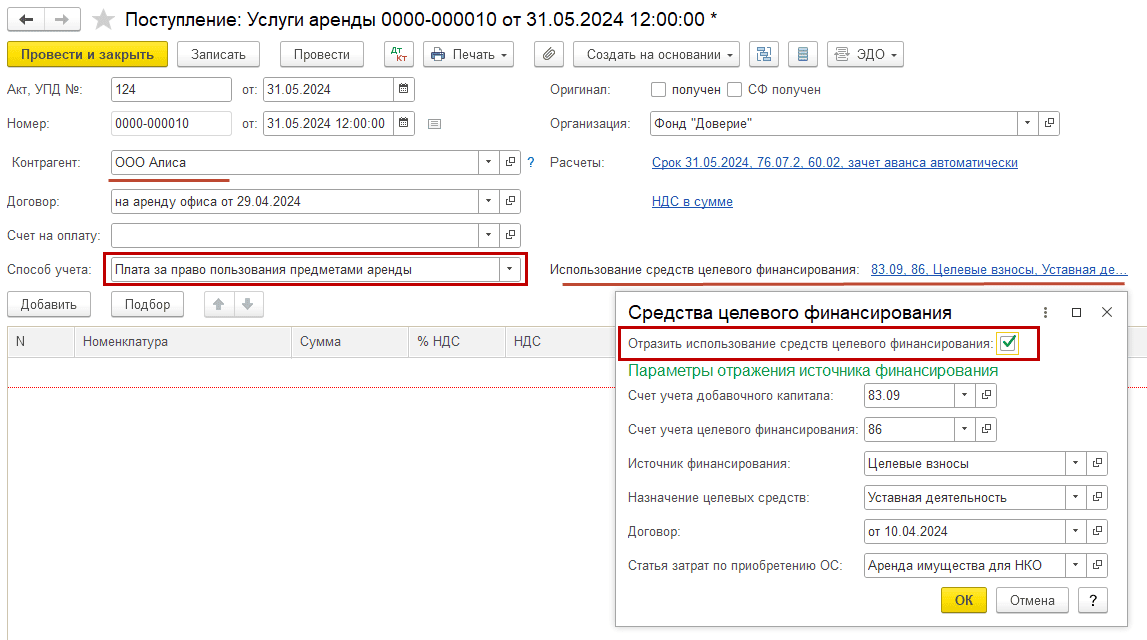

Регулярные арендные платежи отражаются ежемесячно с помощью документа «Поступление (акты, накладные, УПД)» с видом операции «Услуги аренды». При выборе указанного вида поступления появляется дополнительное поле «Способ учета», в котором необходимо выбрать значение «Плата за право пользования предметами аренды».

-

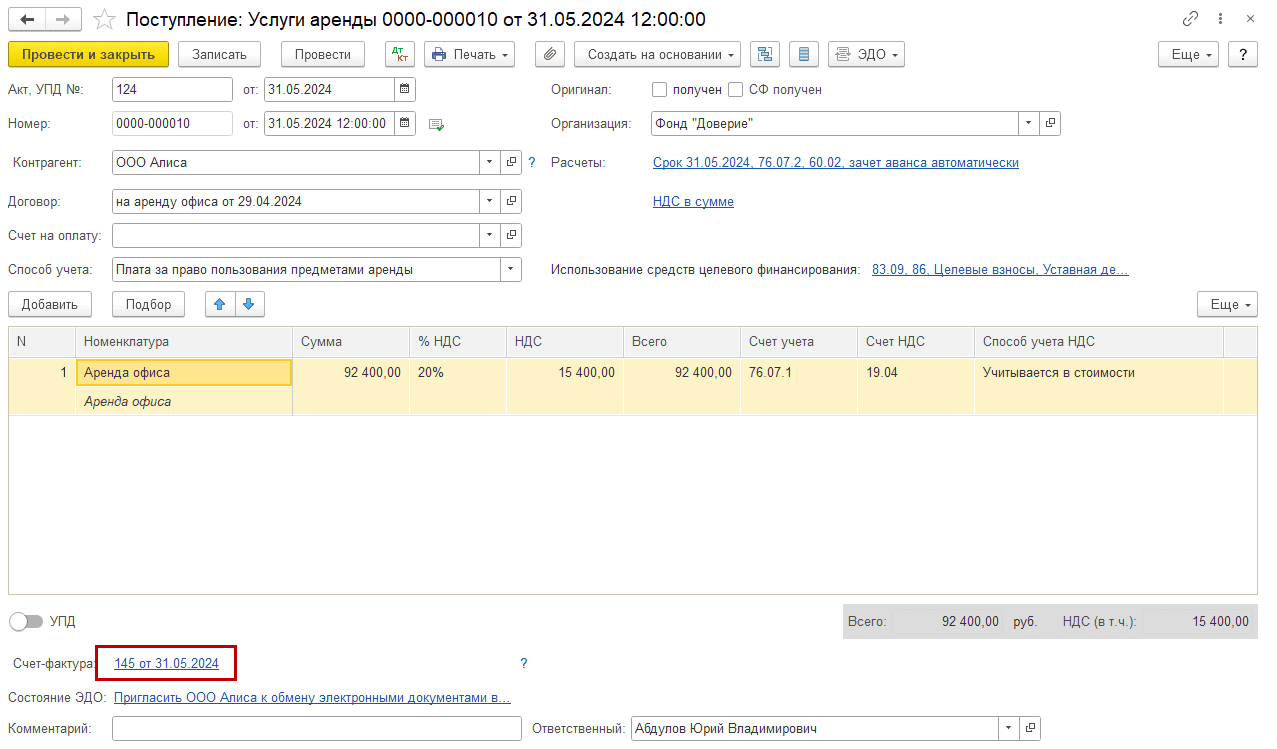

Оформите документ «Поступление: Услуги аренды» от 31.05.2024 за первый месяц аренды.

-

В шапке документа укажите:

-

Контрагент – арендодатель;

-

Способ учета – Плата за право пользования предметами аренды;

-

НДС – в сумме или сверху (влияет на отображение информации в табличной части);

-

Использование средств целевого финансирования – укажите, если необходимо отразить факт использования целевых средств. После установки соответствующего флага введите счета БУ и необходимую аналитику:

-

-

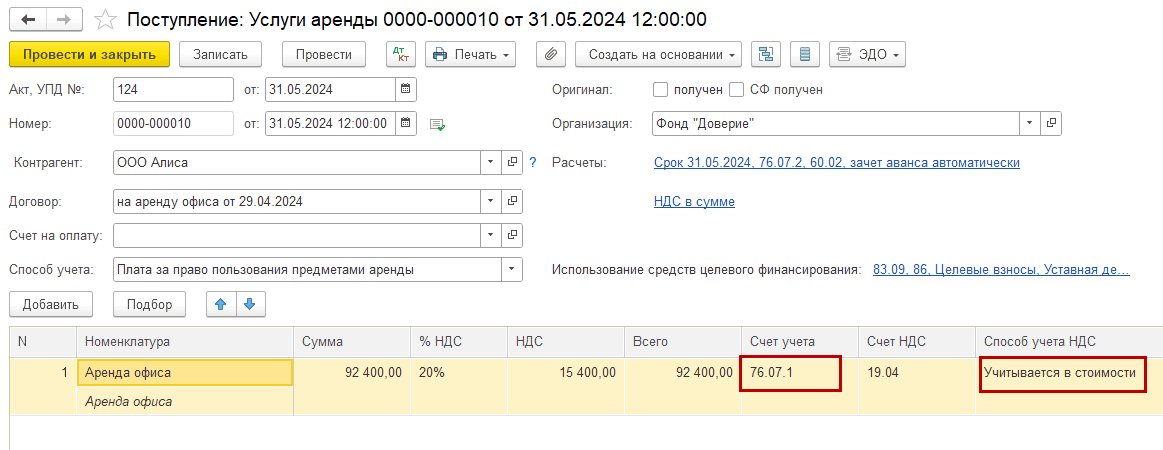

В табличной части документа заполните:

-

Номенклатура – услуга из справочника «Номенклатура» с видом «Услуги»;

-

Сумма – стоимость арендной платы;

-

Счета учета – заполняются автоматически в зависимости от установленного «Способа учета»:

- Расходы (простая аренда) – счет учета расходов по аренде (20, 25, 26, 44, 86);

- Плата за право пользования предметами аренды – счет учета арендных обязательств (76.07.1);

-

Способ учета НДС – способ учета входного НДС. В нашем случае укажите «Учитывается в стоимости».

-

-

Зарегистрируйте полученную счет-фактуру от поставщика:

-

Проведите документ – сформируются проводки и записи регистров:

-

Дт 76.07.1 Кт 76.07.2 — уменьшение арендных обязательств (без НДС);

-

Дт 19.04 Кт 76.07.2 — принятие к учету НДС;

-

Дт 76.07.1 Кт 76.07.9 — уменьшение арендного обязательства в части НДС;

-

Дт 86 Кт 19.04 — НДС включен в стоимость ;

-

Дт 76.07.2 Кт 60.02 — зачет аванса арендодателю;

-

Дт 86 Кт 83.09 — отражено использование средств целевого финансирования(без НДС).

-

Признание расходов в БУ и НУ

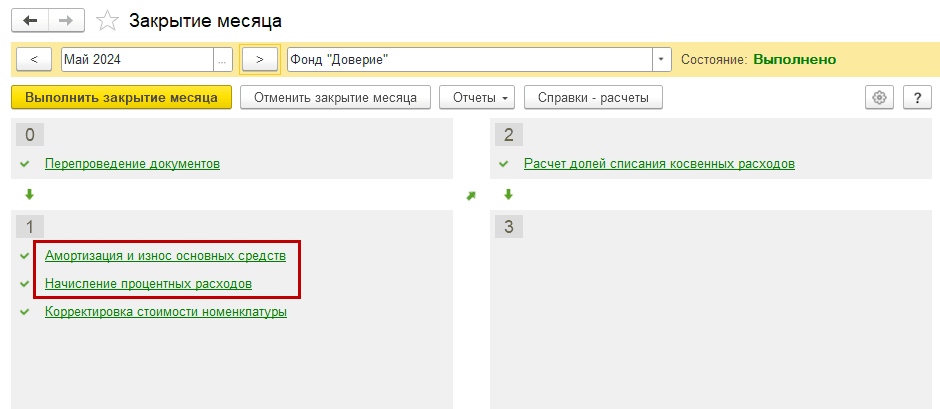

Признание расходов по аренде и начисление процентных расходов оформляется в регламентных операциях «Закрытия месяца»:

-

Амортизация и износ основных средств — операция выполняется с месяца, следующего за месяцем принятия к учету ОС;

-

Признание в НУ арендных платежей — операция выполняется с месяца получения услуг аренды (при условии, что ОС используется в деятельности, приносящей доход);

-

Начисление процентных расходов — операция выполняется с месяца возникновения ОА.

Рассмотрим выполненные регламентные операции в мае 2024 г:

-

Сумма начисленной амортизации сформирована в операции «Амортизация и износ основных средств»:

Расчет можно проверить в отчете «Справка-расчет амортизации»:

-

Сумма начисленных процентов сформирована в операции «Начисление процентных расходов»:

Сумму процентов можно проверить по графику процентных расходов из документа «Поступление в аренду» (2448,56 р. + 5486,48 р. = 7935,04 р.):

Примечание.

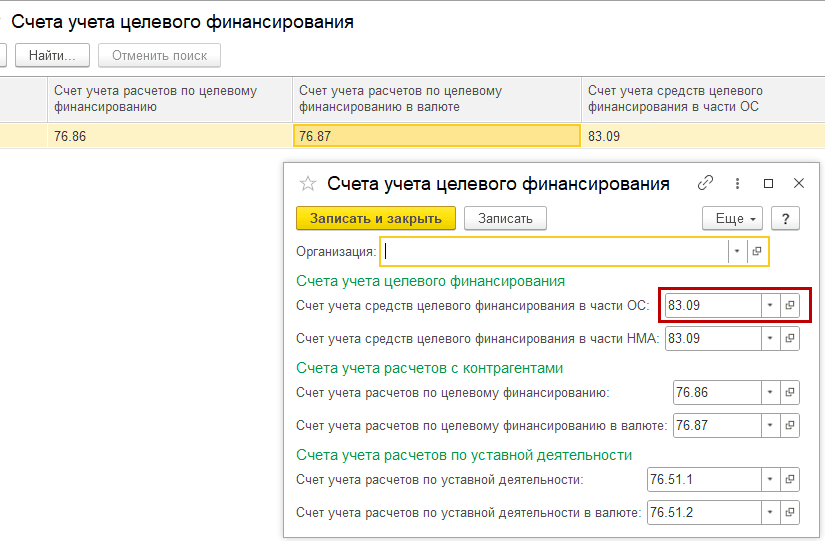

Счет Дт при начислении процентных расходов подставляется автоматически в зависимости от того, используется объект в ПД или нет:

-

если ранее указано, что ОС используется в ПД, то в качестве счета расходов будет 91.02;

-

если ОС используется только в уставной деятельности, счет расходов берется из счетов учета по целевому финансированию, указанному в параметрах учета НКО:

-

-

Регламентная операция «Признание в НУ арендных платежей» – в нашем примере операция не формируется, т.к. объект ОС не используется в приносящей доход деятельности.

Изменение условий аренды

По условиям примера с 1 января 2025 меняется арендная плата, будет составлять 102 000 р. Первый платеж должен быть до 10 января 2025.

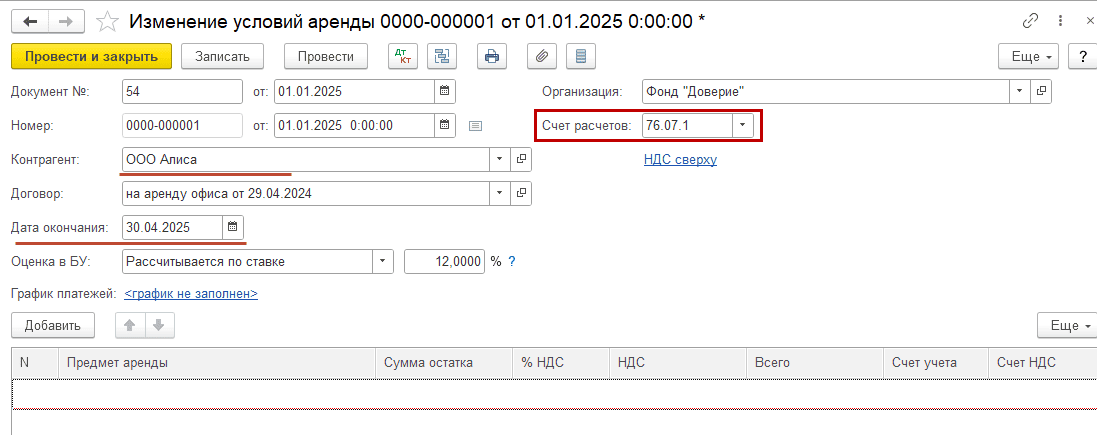

При изменении условий договора аренды (сумма, срок, график платежей) создайте документ «Изменение условий аренды» в разделе «ОС и НМА». Документ заполняется по аналогии с документом «Поступление в аренду».

-

Заполните шапку документа:

-

Контрагент – арендодатель;

-

Дата окончания – если меняется срок действия договора. В нашем случае дата окончания остается неизменной;

-

Счет расчетов – 76.07.1 установлен автоматически;

-

Оценка в БУ – значение «Рассчитывается по ставке» 12%.

-

-

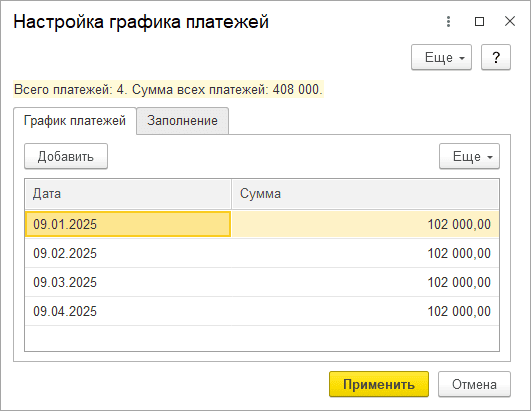

Скорректируйте график платежей с учетом новой арендной платы на вкладке «График платежей»:

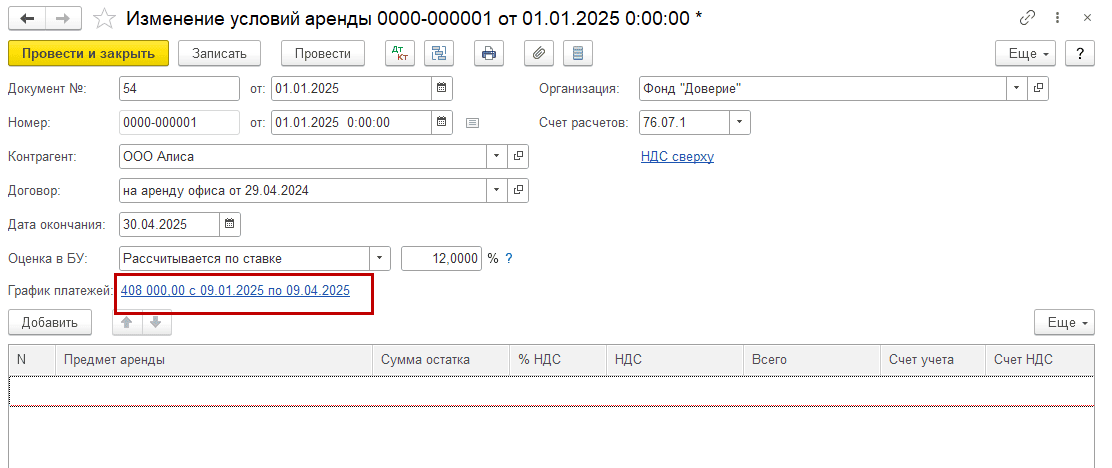

В документе отобразится ссылка на созданный график:

-

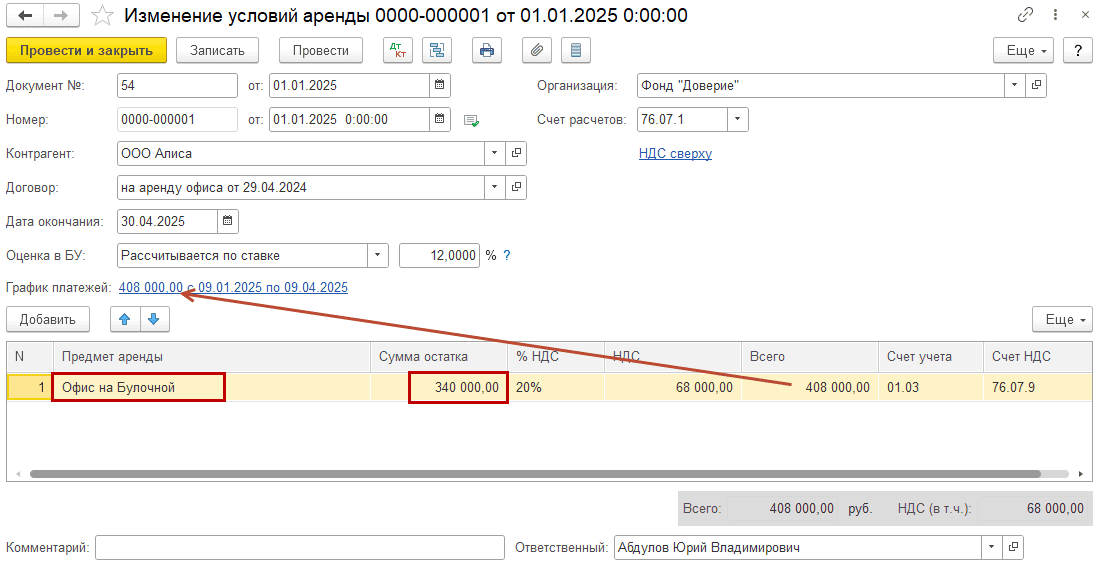

В табличной части документа добавьте:

-

Предмет аренды, по которому вносятся корректировки (из справочника «Основные средства»);

-

Сумма остатка – сумма арендных платежей за оставшийся срок аренды (рассчитывается как Сумма * Оставшийся период, в примере 85 000 р. (без НДС) * 4 месяца = 340 000 р.).

Примечание.

Сумма по графику и в колонке «Всего» в табличной части должны совпадать.

-

-

Проведите документ – сформируются проводки и записи регистров:

-

Дт 83.09 Кт 02.03 — последнее начисление амортизации исходя из стоимости ППА до повышения арендной платы в БУ;

-

Дт 01.03 Кт 76.07.1 — увеличение стоимости ППА на сумму повышения арендной платы за оставшийся период аренды;

-

Дт 76.07.5 Кт 76.07.1 — увеличение процентных расходов;

-

Дт 76.07.9 Кт 76.07.1 — увеличение арендных обязательства в сумме НДС.

-

Признание расходов после изменения условий аренды

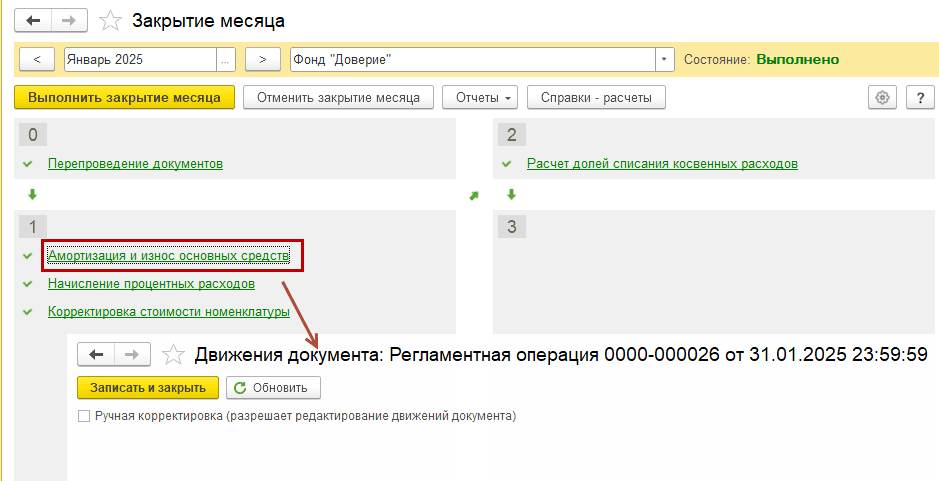

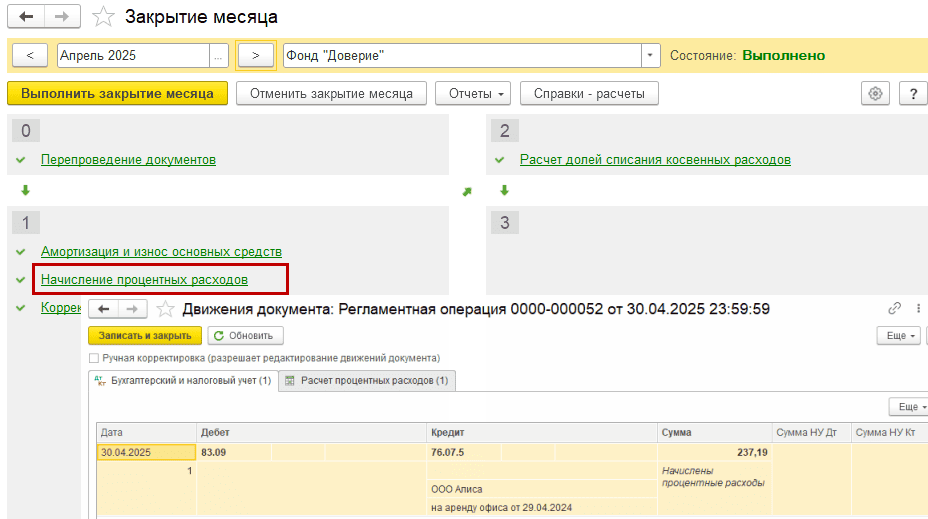

Для признания расходов в связи с изменениями условий аренды выполните операцию «Закрытие месяца» за январь 2025 г. В результате выполняются регламентные операции со следующими результатами:

-

«Амортизация и износ ОС» – сумм нет, потому что амортизация за январь отражена в документе «Изменений условий аренды»:

-

«Начисление процентных расходов» – сумма отражена с учетом новой суммы ОА и нового графика платежей:

Проверить сумму можно в проводках документа «Изменение условий аренды» в регистре сведений «Процентные расходы» 935,68 р. + 1715,61 р. = 2651,27 р.

-

Амортизация по объекту с учетом увеличенной стоимости ППА будет рассчитана в феврале 2025 г. в соответствующей регламентной операции при закрытии месяца. Проверить сумму можно через отчет «Справка-расчет амортизации»:

Списание ППА при окончании договора аренды

Когда заканчивается договор аренды, необходимо списать ППА с учета у арендатора. Возможны 2 ситуации:

-

Договор расторгается досрочно;

-

ППА списывается в конце срока действия аренды, изначально предусмотренном договором.

В рамках нашего примера рассмотрим подробнее оба варианта.

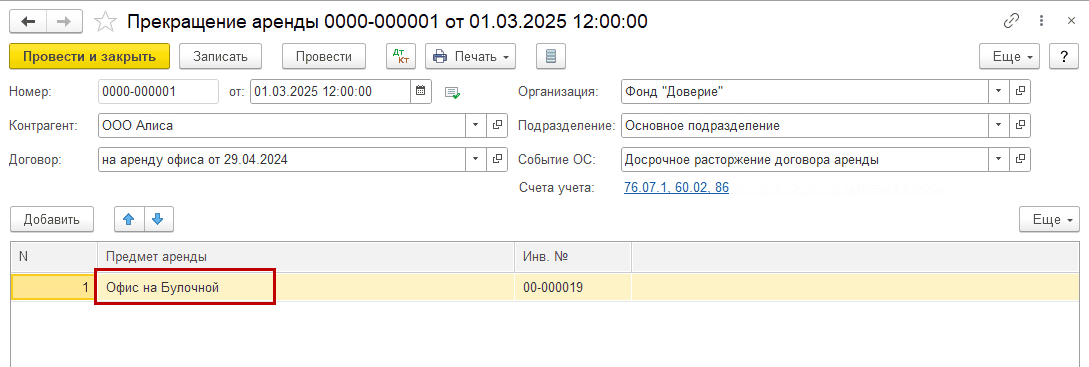

Досрочное расторжение договора аренды

С марта 2025 г. организация по определенным причинам принимает решение досрочно расторгнуть договор.

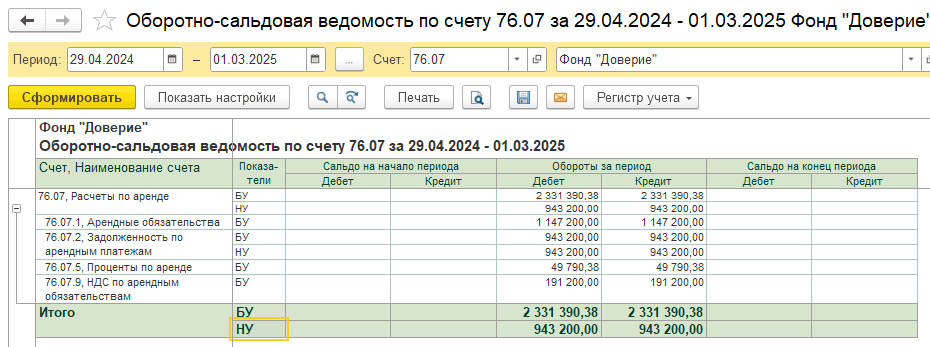

-

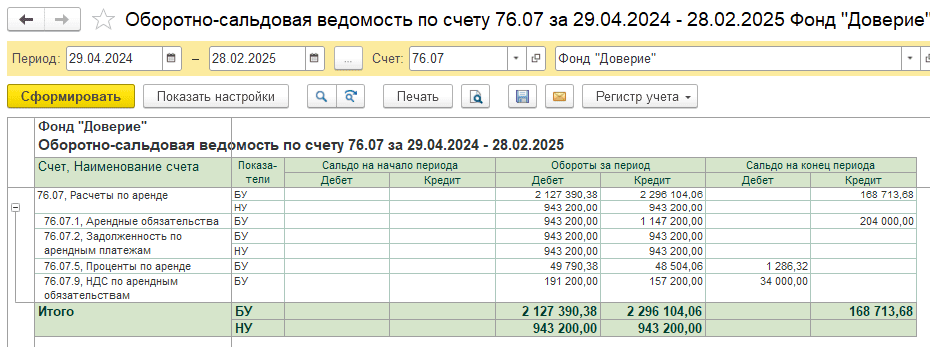

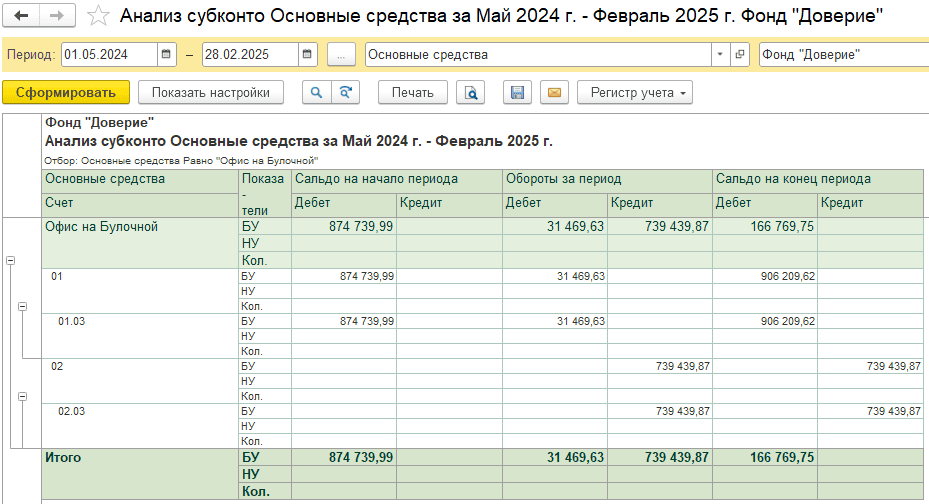

Проверьте информацию в отчете «Оборотно-сальдовая ведомость по счету»:

-

на счете 76.07.1 числится остаток ОА в размере 204 000 р.:

-

на счете 01 – остаточная стоимость ОС с учетом начисленной амортизации (166 769,75 р.):

-

-

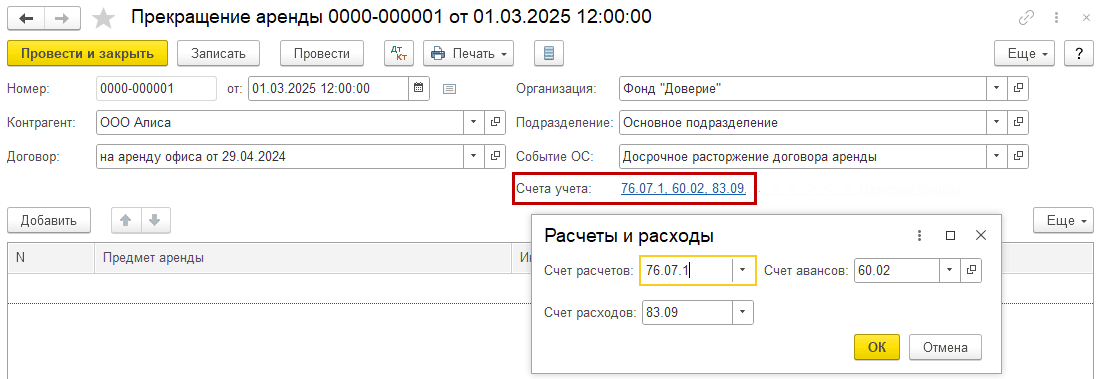

Создайте документ «Прекращение аренды» в меню «ОС и НМА».

-

В шапке документа укажите:

-

от – дата, с которой прекращается аренда и объект возвращается арендодателю;

-

-

Контрагент и договор – арендодатель;

-

Подразделение – подразделение, в котором ОС было принято к учету;

-

Событие ОС – информация о выполняемом событии;

-

Счета учета – информация о выполняемом событии;

счет учета 76.07.1;

счет авансов 60.02;

счет авансов 60.02;

-

В табличной части укажите «Предмет аренды» – арендованное имущество из справочника «Основные средства»:

-

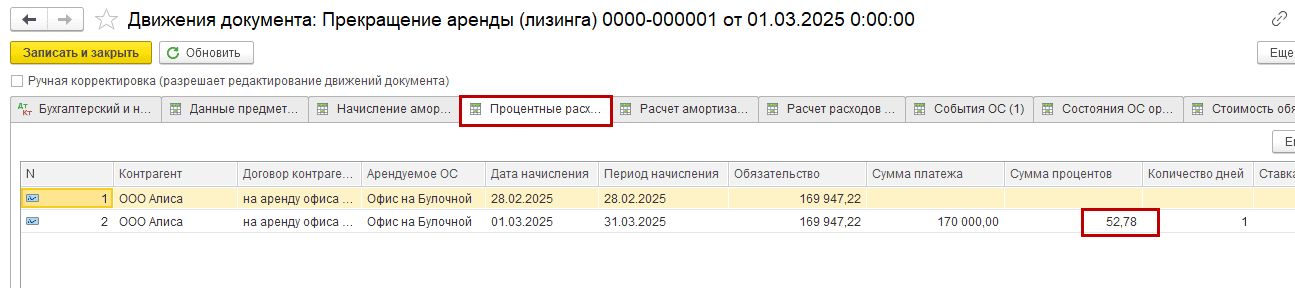

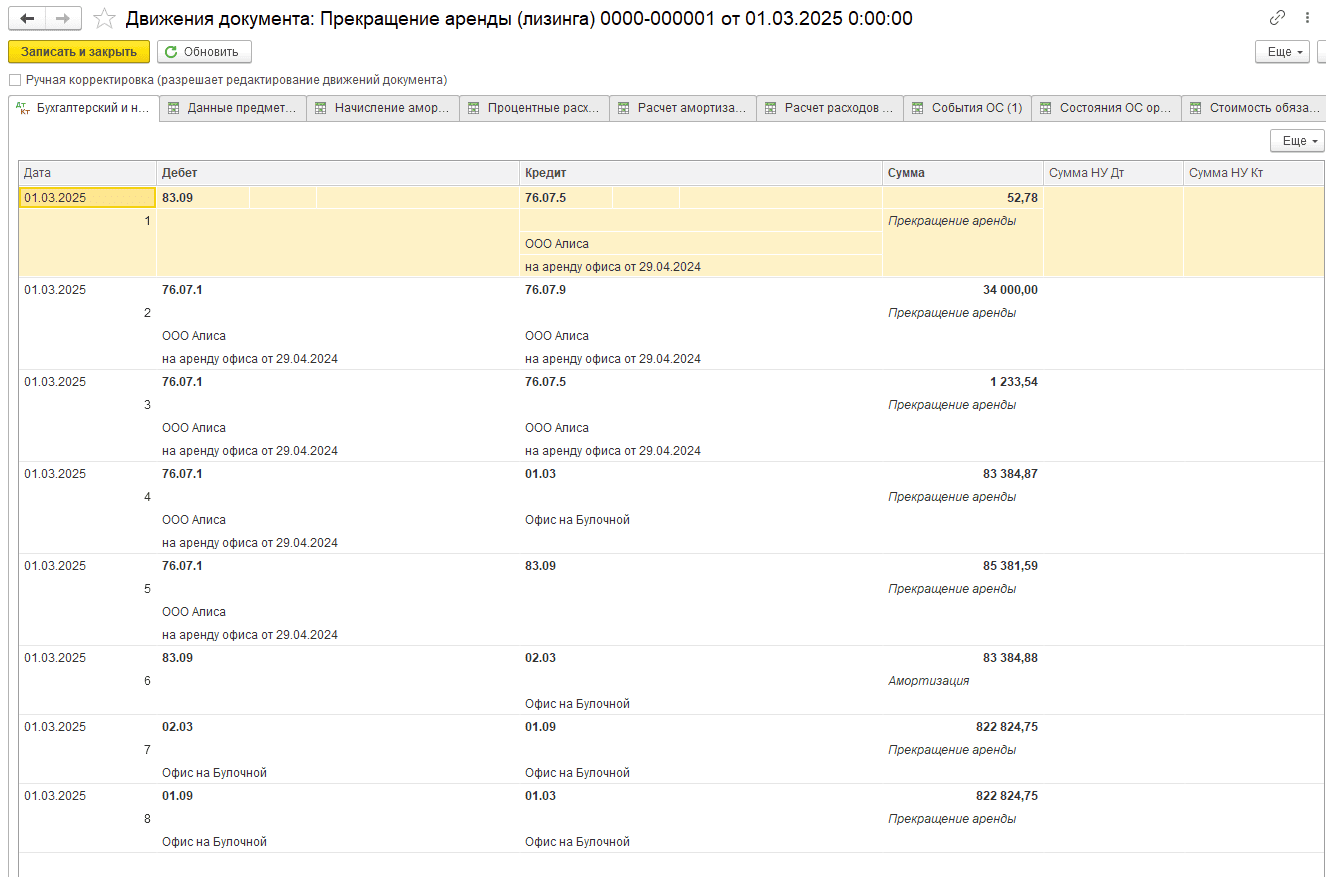

Документ формирует следующие движения после проведения:

-

Дт 83.09 Кт 76.07.5 — начисление процентных расходов (проверить можно в регистре накопления «Процентные расходы») - 52,78 р.

-

Дт 76.07.1 Кт 76.07.9 — уменьшение ОА в части НДС (остаток по Дт счета 76.07.9 на момент прекращения аренды) 34 000 р.;

-

Дт 76.07.1 Кт 76.07.5 — уменьшение ОА в части процентов по аренде (остаток по Дт счета 76.07.5 на момент прекращения аренды за минусом начисленных процентов в 1 проводке) 1 286,32 р. - 52,78 р. = 1 233,54 р.;

-

Дт 76.07.1 Кт 01.03 — уменьшение стоимости ППА и арендных обязательств в БУ (первоначальная стоимость - сумма накопленной амортизации - сумма амортизации за месяц прекращения аренды) 906 209,62 р. - 739 439,87 р. - 83 384,88 р. = 83 384,87 р.;

-

Дт 76.07.1 Кт 83.09 — признание доходов в виде разницы арендного обязательства и стоимости ППА.

Сумма сформировалась:

сумма обязательств, сальдо 76.07 (за исключением счета 76.07.2) до изменения: (204 000 р. - 34 000 р. (НДС) — 1 233,54 р. (проценты) =168 766,46 р.;

стоимость ППА до изменения: 83 384,87 р. (сумма по проводке Дт 76.07.1 Кт 01.03);

разность: 168 766,46 р. - 83 384,87 р. = 85 381,59 р.

-

Дт 83.09 Кт 02.03 — начисление амортизации за месяц выбытия;

-

Дт 02.03 Кт 01.09 — списание накопленной амортизации;

-

Дт 01.09 Кт 01.03 — списание первоначальной (измененной) стоимости ППА.

-

-

После проведения документа проверьте остатки (их быть не должно):

-

в отчете «Оборотно-сальдовая ведомость» по счету 76.07:

-

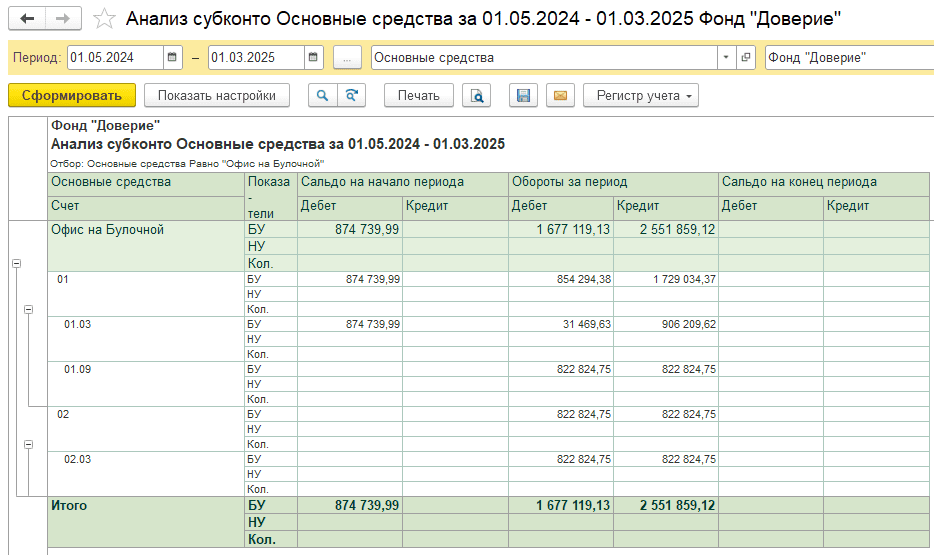

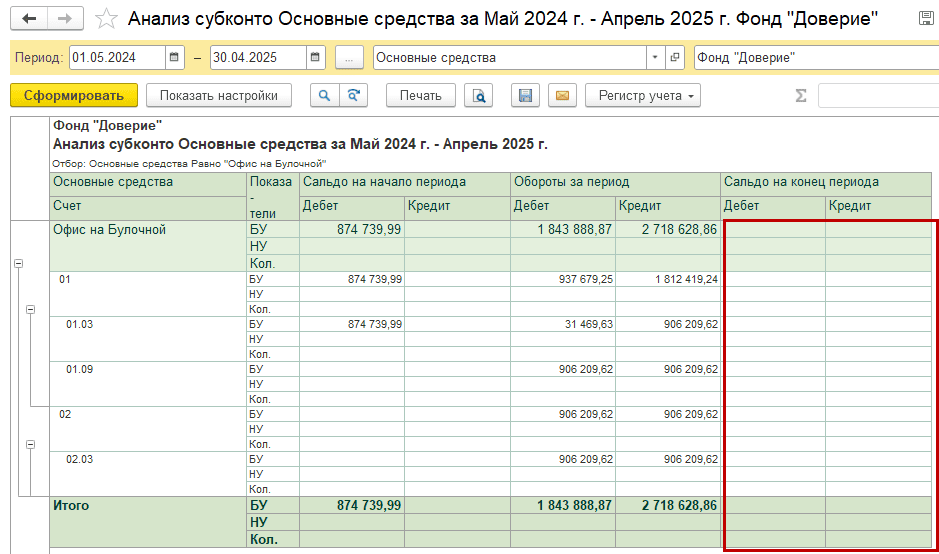

в отчете «Анализ субконто» по субконто «Основные средства» по счету 01 (с отбором по арендуемому ОС):

-

ВАЖНО.

Время оформления операции должно быть позже, чем время проведения выставленного акта (документ «Поступление (акт, накладная, УПД)») за последний месяц аренды.

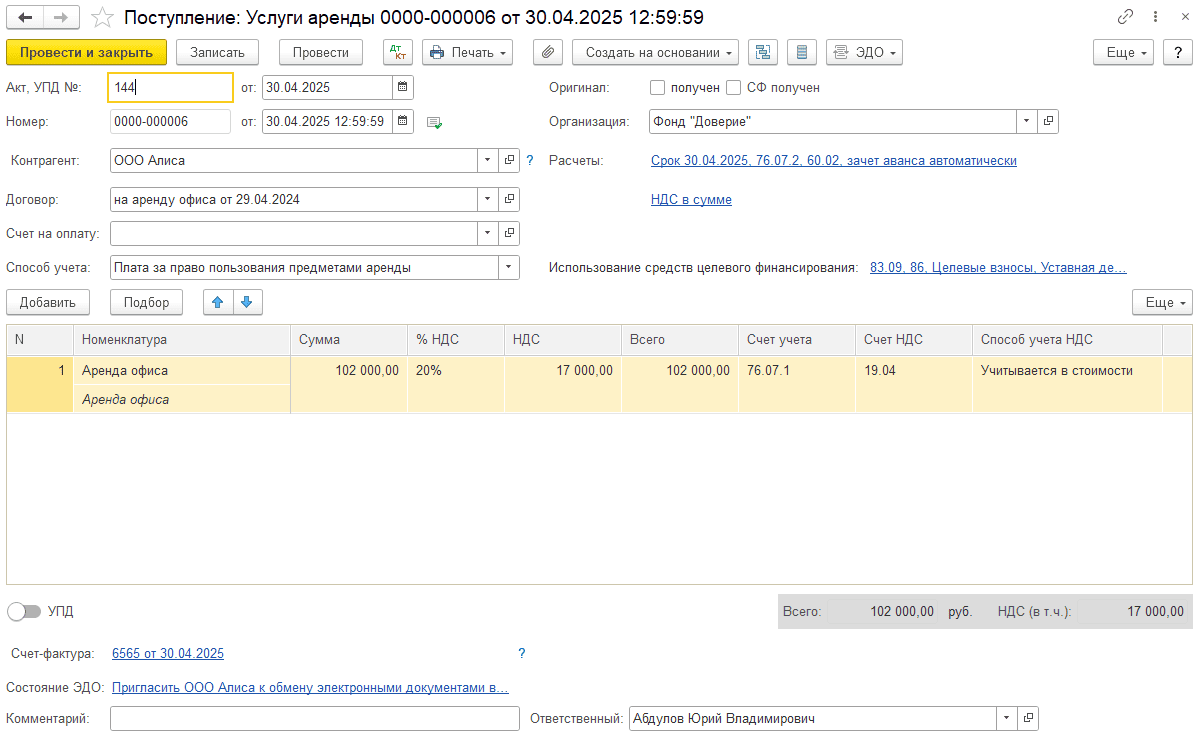

Списание объекта аренды по окончании договора аренды

Рассмотрим, как произвести списание объекта аренды по окончании срока договора (не досрочно).

Срок договора по арендуемому офису был установлен 30.04.2025 г.

По окончании срока аренды расчеты с арендодателем должны быть завершены.

-

Оформите документ «Поступление (акты, накладные, УПД)» с видом операции «Услуги аренды» за последний месяц аренды - апрель 2025 г. (заполнение аналогично операции Отражение услуг по аренде):

-

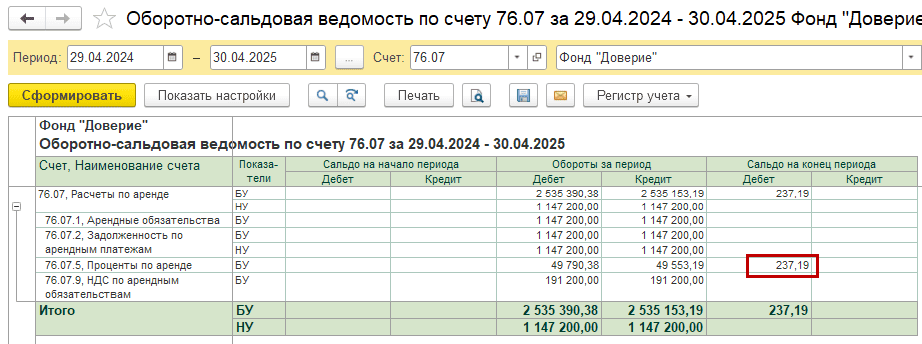

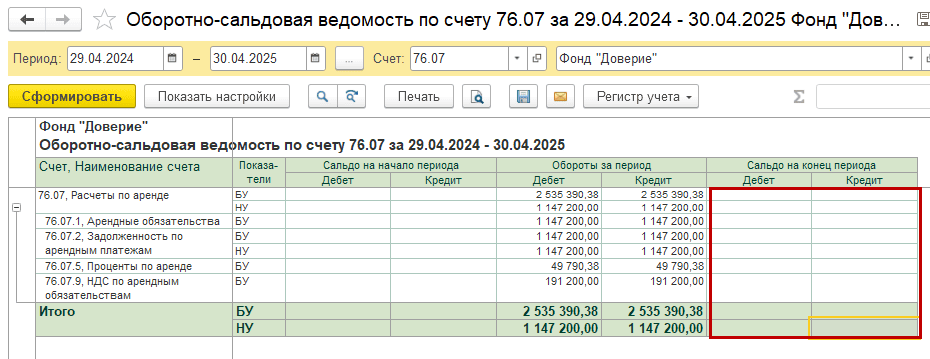

Проверьте суммы по счету 76.07 в отчете «Оборотно-сальдовая ведомость»:

Субсчета по счету 76.07 закрыты, за исключением остатка отложенных процентных расходов на субсчете 76.07.5.

-

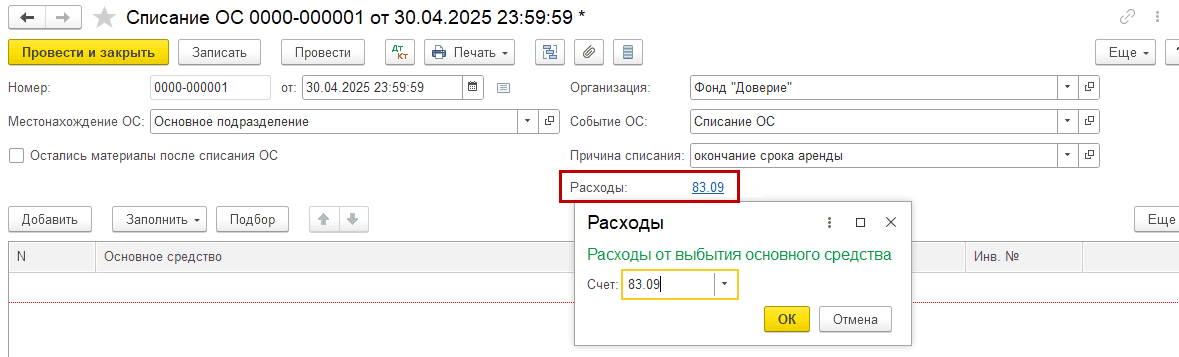

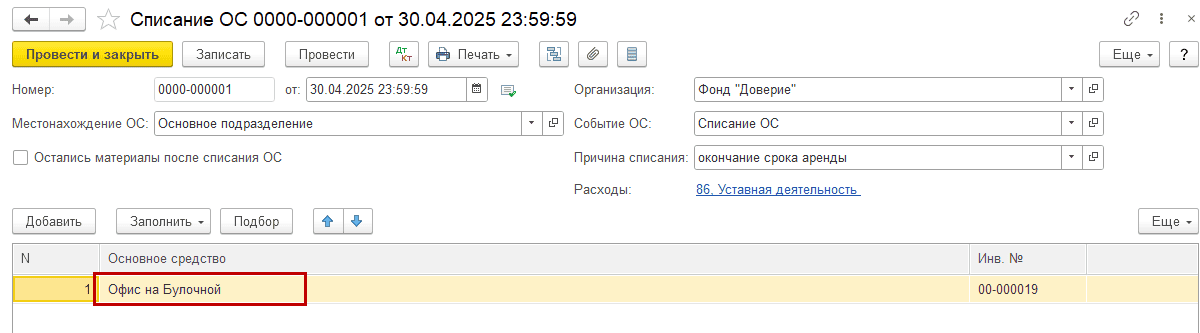

Спишите объект ОС, используя документ «Списание ОС» в меню «ОС и НМА».

-

В шапке документа укажите:

- Местонахождение ОС – подразделение, в котором объект аренды был принят к учету;

- Событие ОС – Списание ОС;

- Причина списания – окончание срока аренды;

- Расходы – счет для списания расходов в результате выбытия ППА:

ВАЖНО.

Дата и время документа «Списание ОС» должно быть позже даты и времени документа «Поступление (акты, накладные, УПД)» с видом операции «Услуги аренды» по отражению арендной платы за последний месяц.

-

В табличной части укажите «Предмет аренды» – арендованное имущество из справочника «Основные средства», которое ранее поступало в аренду:

-

-

Документ формирует следующие движения после проведения:

-

Закройте апрель 2025 г для начисления процентного расхода в регламентной операции «Начисление процентных доходов»:

-

Выполните контроль отсутствия остатков:

-

в «Оборотно-сальдовой ведомости» по счету 76.07:

-

в отчете «Анализ субконто» по субконто «Основные средства» по счету 01 (с отбором по арендуемому ОС):

-